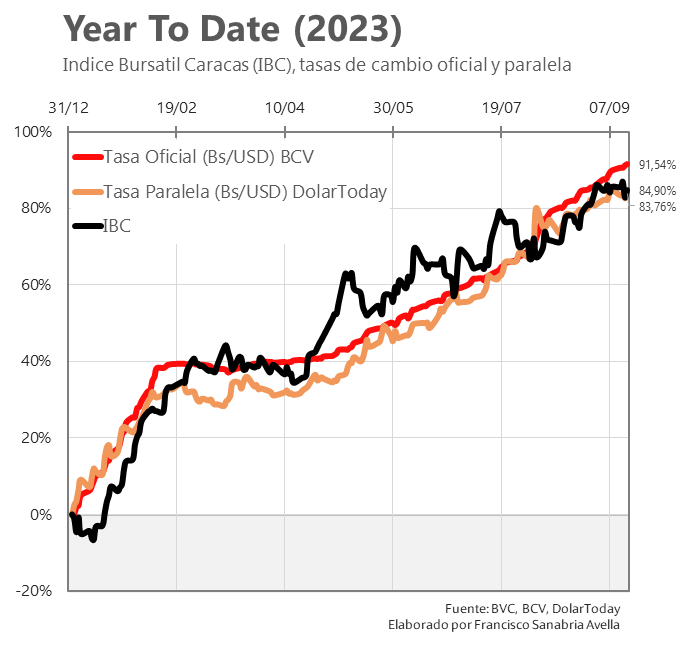

#InformeSemanal: Rendimiento del IBC de la Bolsa de Caracas va a la par de la devaluación en 2023

En lo que va de año el rendimiento del IBC de la Bolsa de Caracas está ligeramente por encima del alza del dólar paralelo y por debajo del oficial.

Durante la segunda semana de septiembre los índices de la Bolsa de Valores de Caracas retrocedieron menos de un punto. El Índice Bursátil Caracas (IBC) se contrajo 0,48% seguido por el Índice Financiero (-0,34%) y superado por el Industrial (-0,87%).

Por su parte, el mercado cambiario presentó resultados mixtos, con una contracción de la tasa paralela de 0,63% y una subida de 0,87% de la tasa oficial. De esta forma, el diferencial entre las tasas disminuyó considerablemente de 5,24% a 3,67%, su nivel más bajo desde mediados de junio.

Por su parte, el mercado cambiario presentó resultados mixtos, con una contracción de la tasa paralela de 0,63% y una subida de 0,87% de la tasa oficial. De esta forma, el diferencial entre las tasas disminuyó considerablemente de 5,24% a 3,67%, su nivel más bajo desde mediados de junio.

Con los comportamientos de esta semana, el mercado de valores ha aumentado 85% en lo que va de 2023, representado por el índice general de la Bolsa de Valores Caracas, el IBC. Este rendimiento ha sido levemente superior al alza de la tasa de cambio paralela (83%) e inferior al alza de la tasa oficial (91%).

Renta Variable en la Bolsa de Valores de Caracas

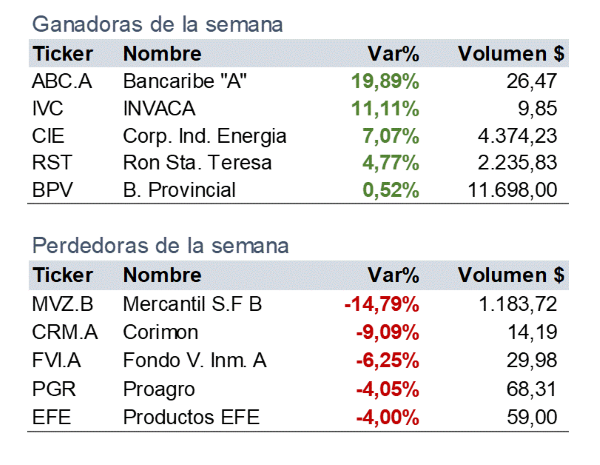

La tendencia bajista de la semana fue observada en algunos sectores del mercado, pero con particular fuerza en las acciones manufactureras. Por un lado, 8 acciones cerraron al alza, 14 a la baja y 17 permanecieron estables. La variación promedio de los títulos fue de -0,4%, con una desviación de más o menos 5 puntos.

El sector de Inmuebles tuvo el mejor desempeño agregado, con una variación promedio de +4,81%. Sin embargo, el mejor rendimiento de la semana fue de Banco del Caribe (ABC.A: 19,89%).

Por su parte, el sector Manufactura fue el de peor desempeño con una variación promedio de -1,58%. Asimismo, el peor comportamiento lo tuvo Mercantil Servicios Financieros – B (MVZ.B: -14,79%).

Las demás ganadoras de la semana fueron:

- INVACA (IVC: 11,11%)

- Corporación Industrial de Energía (CIE: 7,07%)

- Ron Santa Teresa (RST: 4,77%)

- Banco Provincial (BPV: 0,52%)

En la semana se negociaron el equivalente a 18.000 dólares entre estas 5 acciones que presentaron los mejores rendimientos, lo que representa 35% del volumen total de la semana.

Por otro lado, las perdedoras de la semana, además de Mercantil “B” fueron:

- Corimón (CRM.A: -9,09%)

- Fondo de Valores Inmobiliarios – A (FVI.A: -6,25%)

- Proagro (PGR: -4,05%)

- Productos EFE (EFE: -4,00%)

Por su parte, entre las 5 acciones con peores rendimientos se negociaron el equivalente a 1.300 dólares, lo que representa 3% del volumen total de la semana.

Asambleas y anuncios

Bancaribe (ABC.A)

En la asamblea del 14 de septiembre se aprobó el pago de dividendo en efectivo por Bs. 26.274.560 (apx. USD 770.000), lo que equivale a Bs. 0,1579 por acción, un rendimiento de 1,65% considerando el precio de cierre del viernes 15 de septiembre. Asimismo, se anunció que la fecha límite de transacción con beneficio es el 22 de septiembre.

Banco Nacional de Crédito (BNC)

La asamblea se llevará a cabo el 20 de septiembre y se considerará, entre otras cosas, el decreto y pago de dividendos junto con una propuesta de aumento de capital.

Fivenca Fondo de Capital Privado (FFV)

En la asamblea del 21 de septiembre se discutirá el aumento de capital del fondo de Bs. 448.000 a 498.000 mediante la emisión de 448.000 nuevas acciones nominativas. Asimismo, se considerarán las renuncias presentadas por miembros de la Junta Directiva y el Comité de Inversiones, así como su consecuente restructuración.

Mercantil Servicios Financieros (MVZ)

La asamblea se llevará a cabo el 22 de septiembre y se considerará la Propuesta para la Tercera Fase del Programa de Recompra de las Acciones de la Compañía.

Banco Provincial (BPV)

La asamblea se llevará a cabo el 28 de septiembre y se considerará y resolverá la propuesta presentada por el Consejo de Administración en cuanto a la aplicación de la utilidad neta, liquida y disponible obtenida por el banco en el primer semestre del año.

Volumen negociado

Durante la semana el monto negociado en renta variable disminuyó 71% con un acumulado equivalente a 51.000 dólares, luego de haberse negociado 179.000 en la semana anterior. Durante el periodo, 46% del volumen se transó en el mercado regular y el 54% restante en el mercado de plazo.

En este sentido, el monto negociado promedio en renta variable fue cercano a 12.000 dólares diarios frente a 35.000 diarios la semana anterior. La mayor parte del volumen se transó el viernes 15 de septiembre, cuando se movieron 17.000 dólares (34% del volumen de la semana).

La acción más negociada fue Banco Nacional de Crédito (BNC), responsable de 27% del monto negociado en la semana, seguida de Banco Provincial (BPV) con 23% y Corporación Industrial de Energía (CIE) con 9%.

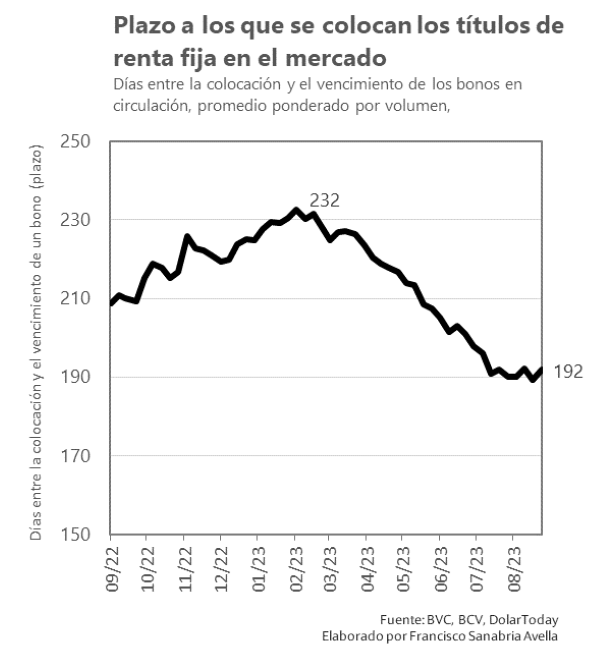

Renta fija

El volumen negociado en renta fija disminuyó 94% respecto de la semana anterior, al pasar de 1,79 millones de dólares a apenas 102.000 dólares.

Del total negociado el 40% del volumen se debió a colocaciones primarias de papeles comerciales y el 60% restante a negociaciones en el mercado de otros bienes de Certificados de Financiamiento Bursátil de G3 Logística.

Este es el segundo CFB colocado en el mercado de otros bienes desde su creación este año.

Estos papeles tienen un plazo de 30 días y fueron colocados con tasas anuales de 7,24% y 5,72%. Ahora bien, fueron negociados a descuentos de 99.7% y 99.4% respectivamente, lo que aumenta los rendimientos a 10,87% y 13%.

Estos títulos de corto plazo pueden ser de gran impacto para las tesorerías, puesto que ofrecen una alterativa para la colocación de excedentes en comparación con la compra de inventario. Esto se podría lograr con la compra y venta de papeles comerciales siempre que hubiera un mercado secundario suficientemente líquido.

En su ausencia, los nuevos papeles en circulación han sido colocados cada vez a menor plazo. Desde mediados de marzo hasta el 15 de septiembre, los plazos de los papeles en circulación han disminuido en 40 días, al pasar de 232 a 192 días desde su colocación hasta su vencimiento.

En comparación con los 77.000 dólares de títulos indexados negociados en el mercado de valores, se colocaron 81 millones de dólares en Títulos de Cobertura del BCV, de los cuales 76% fue colocado a 7 días y 23% a 14 días, lo que resalta la demanda de instrumentos de corto plazo.

Al viernes 15 de septiembre había el equivalente a 115 millones de dólares en circulación de estos títulos emitidos por el BCV, 3,7% menos que la semana previa.

Lea más contenido interesante y de actualidad:

Bolpriaven superó las 20 mil operaciones: Se consolida como institución líder en desarrollo agrícola

#Datos | BCV aumenta emisión de Títulos de Cobertura que ya equivalen a 7% de la liquidez monetaria

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.

Somos uno de los principales portales de noticias en Venezuela para temas bancarios, económicos, financieros y de negocios, con más de 20 años en el mercado. Hemos sido y seguiremos siendo pioneros en la creación de contenidos, análisis inéditos e informes especiales. Nos hemos convertido en una fuente de referencia en el país y avanzamos paso a paso en América Latina.